Ningún banco o prestamista quiere dar dinero. Su objetivo final es el mismo que cualquier otro negocio, es decir, de hacer dinero. A veces nos encontramos con que esto es necesario para ayudarles con su objetivo cuando surgen circunstancias de emergencia y nos vemos obligados a pedir dinero prestado o ampliar nuestro crédito disponible. Esto puede resultar en tener una tarjeta de crédito en la que “mantiene un saldo”, en otras palabras, usted hace pagos mensuales para pagar la cantidad que ha cargado en la tarjeta. Esto le hace un candidato perfecto para las ofertas de transferencia de balances. Algunas ofertas son para un tipo de interés significativamente menor, mientras que otras son sólo una pequeña cantidad inferior a la tasa de interés que ya tenemos. Antes de realizar la transferencia de balance, asegúrese de que las probabilidades están en su favor.

Un procedimiento a menudo incomprendido del que usted tiene que estar consciente es como un banco asigna sus pagos de tarjeta de crédito cuando usted tiene balances con más de una tasa de interés. Si usted estudia la letra pequeña en las ofertas que recibe, usted descubrirá que la mayoría y por lo general todo los pagos de tarjeta de crédito que hace, una vez que usted autoriza una transferencia de balance irán hacia los balances de interés más bajo recién transferidos. La razón de esto es que estos balances cuestan la mayor parte de dinero para el emisor de tarjeta de crédito. Ellos le prestan esencialmente este dinero por poco o ningún cargo. Las compañías de tarjeta de crédito llaman esto “un paseo gratis.” Ellos están dispuestos a hacer esto porque están apostando que usted no podrá pagar el balance en la duración del interés bajo que está en vigor y por tanto, eventualmente estará pagando una tasa de interés más alta.

El tener sus pagos mensuales de tarjeta de crédito yéndose a los saldos con intereses más bajos no es favorable para usted por dos razones:

1. Si ya tiene un balance existente en su tarjeta de crédito y usted está pagando una tasa de interés de este balance que es superior a la que está pagando en la transferencia de balance, este balance seguirá aumentando cada mes, ya que nada de su pago va hacia este balance. El interés mensual sólo se mantiene aumentando y cada mes usted estará pagando interés sobre el interés así como en el balance original.

2. Cualquier nueva compra que usted hace no es incluida en el nuevo tipo de interés bajo. Estas compras se añadirán al total debido en el tipo de interés más alto y aumentará ese balance, que otra vez no es saldado hasta que los balances más bajos de interés sean saldados.

3. Mientras es verdad que otros tipos de deuda pueden ser transferidos a tarjetas de crédito, inclusive préstamos de automóvil y préstamos de aparatos electrodomésticos, usted puede terminar pagando significativamente más para estos préstamos, si usted no salda la cantidad transferida en el tiempo asignado.

¿Cuándo es conveniente para transferir un balance?

1. Cuando usted no tiene ningún balance previo existente en la tarjeta de crédito que desea transferir.

2. Cuando sabe a ciencia cierta que usted puede saldar el balance transferido completamente antes de que expire el período de tiempo de interés bajo.

3. Cuando usted puede cortar en pedazos la tarjeta que está transfiriendo el balance y nunca la utilizará otra vez.

Las ventajas y desventajas de las transferencias de balances

Una de las alternativas más atractivas que pueden llegar en el correo cuando están luchando para pagar sus cuentas de tarjetas de crédito es una oferta para transferir su saldo a un bajo interés o incluso una tarjeta sin intereses. A veces, esta oferta es de una tarjeta de crédito que ya tiene. La oferta incluye la opción de aumentar su crédito disponible y la transferencia de saldos de otras tarjetas de crédito de alto interés a esta tarjeta y pagar un bajo o ningún interés por un período de tiempo, que varía dependiendo de la compañía que haga la oferta.

Las ventajas

Las ventajas de buenas transferencias de balance, es decir, las transferencias que realmente lo beneficien a usted, son simples. En primer lugar, la reducción de los tipos de interés le permite reducir sus cargos mensuales de financiamiento de inmediato. En segundo lugar, la reducción de los cargos por financiamiento significa que usted puede ahorrar dinero al pagar menos por los cargos de financiamiento y aplicando ese dinero ahorrado para pagar el saldo. Si nos apegamos a este objetivo, usted puede pagar su deuda de tarjetas de crédito más rápido.

Las desventajas

En primer lugar, las personas que están en la necesidad de ayuda desafortunadamente son las que están con las tasas de interés más altas, generalmente no son las que reciben ofertas de buenas opciones de transferencia de saldos. Las ofertas de alta deuda que padecen, a menudo cobran altos cargos por la transferencia de saldos o sólo ofrecen el tipo de interés promocional por unos pocos meses, por ejemplo, 6-12 meses. En la mayoría de los casos, sólo los titulares de tarjetas de crédito que tienen excelentes calificaciones de crédito son elegibles para las mejores tasas de transferencia y por los tiempos promocionales más largos. Y ellos no lo necesitan. Si usted tiene demasiadas deudas de tarjetas de crédito y/o balances altos, su puntuación de crédito probablemente no es la mejor, lo que hace difícil para que usted tenga la opción de una transferencia de saldo que valga realmente la pena.

Una segunda “desventaja” es que las tasas de transferencia de balances no están garantizadas. Ellas pueden cambiar más rápido que un rayo. Si se le pasa un sólo pago en cualquiera de sus préstamos o tarjetas de crédito, usted puede perder la baja tasa de transferencia de inmediato sobre su saldo transferido y una alta tasa de interés le apuñalará. Esta desagradable práctica se denomina universal por incumplimiento. Usted puede encontrarlo en el manual con letras pequeñas que viene con su acuerdo de su tarjeta de crédito. El tipo de interés puede ser tan alto como le sea permitido al estado donde usted viva.

Desvistiendo a un santo para vestir a otro

Hay un edificio muy famoso en Londres, Inglaterra, conocido como la Catedral de San Pablo. En San Palo es donde tomó lugar la boda del Príncipe Carlos y la Princesa Diana. Esta catedral fue diseñada por Christopher Wren, el famoso arquitecto que también diseñó la famosa biblioteca universitaria de la trinidad en la Universidad de Cambridge y el observatorio real en Greenwich, Inglaterra, donde se originó el horario de Greenwich.

Hay otra famosa iglesia en Londres. Se llama la Abadía de Westminster, pero el nombre completo es la Colegiata de San Pedro de Westminster. Westminster ha sido la sede del gobierno de Inglaterra por casi mil años.

Si usted toma un viaje alrededor de la Catedral de San Pablo, el guía de turistas le dirá con la mayor probabilidad que el dinero fue tomado de la asignación del gobierno para la Abadía de Westminster, o San Pedro en Westminster, para pagar la construcción de San Pablo después de que la anterior catedral en el sitio fue destruida por un incendio en 1666. Su guía también le dirá probablemente que este es el origen de la expresión “Desvistiendo un santo para vestir otro.” Tiene sentido, ¿No? Esta frase familiar significa tomar algo de una persona o cosa para pagar una deuda a otro. La frase puede ser utilizada literalmente o en sentido figurado.

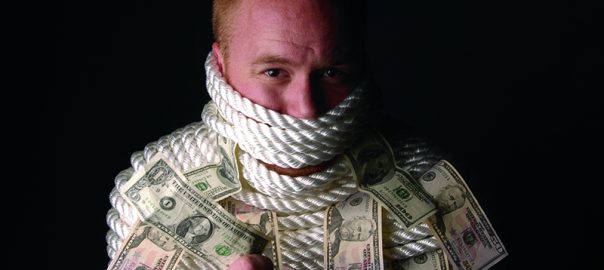

Una manera figurada de utilizar la frase podría referirse a algo como sacrificar la salud para trabajar horas extras. Un uso literal de la frase describe lo que muchos han estado haciendo durante el último par de años para que no pierdan sus hogares. Con el fin de evitar la ejecución hipotecaria, los propietarios están utilizando su cheque de pago para hacer el pago de la hipoteca y el uso de su tarjeta de crédito para pagar por todo lo demás. Para algunas personas, este es el último recurso antes de perder su casa. Siempre que ellos puedan mantener la casa, ellos figuran que se preocuparán más tarde por pagar las tarjetas de crédito. Pero esto es tomar un riesgo peligroso.

Por ejemplo, Dick y Jane Smith habían elaborado un nuevo calendario de pagos con su prestamista hipotecario en dos ocasiones, pero todavía estaban atrasados en sus pagos mensuales de la casa. Aún con los nuevos planes de amortización, ellos no podrían lograr propo-ner la cantidad mensual debida. No sólo eso, tienen al máximo todas sus tarjetas de crédito, hasta el límite de gasto en necesidades básicas. Ahora todo lo que pueden hacer es darse el lujo de hacer los pagos mínimos mensuales. El estrés está llegando a más de lo que pueden soportar. Su préstamo hipotecario original fue un préstamo de tasa ajustable (ARM). Los pagos fueron superiores a lo que Dick y Jane podrían permitirse, pero ellos imaginan que en los próximos dos años, su situación mejorará y que serán capaces de manejarlo.

Al final de los dos años, el pago estaba previsto para ser incrementado, pero estaban seguros de que Dick tendría un aumento antes de esa fecha y que estaría todo bien. Ambos en sus años treinta, todavía están esperando que algo vaya a suceder de manera que las cosas mejoren y que puedan ponerse al día, pero no están seguros de que ese algo será. Según los consejeros proporcionando consejería de crédito a los propietarios de casas de todo el país, un número alarmante de estadounidenses están en la misma situación que Dick y Jane.

Corren el riesgo de perder sus hogares por ejecución hipotecaria, ya que han acumulado una montaña de deuda en la parte superior de la primera. ¿Por qué? El aumento de pagos de la hipoteca y normas más estrictas para su refinanciación ha orillado a los prestatarios a utilizar las tarjetas de crédito para cubrir sus necesidades básicas de supervivencia mientras tratan de mantenerse al día con los pagos de su casa.

La Reserva Federal de los Estados Unidos proporcionó datos del mes de mayo del 2008, lo que demuestra que los consumidores de crédito rotativo, la mayoría de tarjetas de crédito y tarjetas de pago, aumentó $6.6 mil millones o 7.0 por ciento, en un sólo mes. Más preocupante aún los datos federales que muestran un alarmante incremento de los pagos con tarjeta de crédito.

Es importante que usted haga todo lo posible para evitar entrar en el mismo dilema que Dick y Jane. Su consejero de FFEF le ayudará a encontrar la manera de evitar el tener que desvestir a un santo para vestir a otro. Esta carta informativa incluye algunas cosas como para pensar en hacer buenas decisiones financieras en los próximos meses.